USDC取缔USDT?稳定币之战号角已吹响

稳定币作为数字货币生态不可或缺的一环一直以来都备受大众的关注,而在进入2022年后,稳定币USDC开始全面出击。据悉,1月14日,USDC在以太坊上的流通量首次超过USDT,成为以太坊上流通量最大的稳定币。据欧科云链链上大师数据显示,当前以太坊上稳定币流动总量为1086亿美元。其中ERC-20 USDC流通量为398.29亿美元,ERC-20 USDT流通量为398.28亿美元。

回顾2021年,稳定币市场增长近400%,从1月份的290亿美元增长到12月底的超过1400亿美元。在当时,有许多分析师都对于2022年的稳定币十分看好,Jump Capital分析师Peter Johnson就曾认为,到2022年底,稳定币市场可能会上升到5000亿美元以上。

随着稳定币在DeFi应用程序中的使用增加,一场属于稳定币的战争依然吹响号角,都在奋力前行以确保在这场大战中获得一定的市场份额,增加市场对其稳定币的采用率。本文我们将就目前的稳定币市场格局做一个深度分析,详细为大家介绍那些冲在战争最前线的稳定币选手的市场现状。

来源:Medium

作者:Westie

编译:陈一晚风

由于稳定币市场的增长以及DeFi领域内对用户的竞争,稳定币之间爆发了一场战争。围绕每个稳定币形成的“军队”已经全力以赴,以确保他们的稳定币获得市场份额和采用率超过其他稳定币。每支军队的目标很简单,那就是增加对其稳定币的需求。

军队

中心化稳定币

市场上的第一种稳定币是所谓的中心化稳定币。为了铸造这些稳定币中的一个,必须向中心化实体提供一美元以持有其储备金,并获得代币作为回报。中心化稳定币最广泛使用的例子包括Tether(USDT)和Circle(USDC),这俩者在结构和作战方式上几乎相同,故可以归为一类。为这些选择而战的军队是发行稳定币的公司或这些公司的合作伙伴。

DAI

DAI是第一种形式的去中心化稳定币,称为抵押债务头寸(CDP)稳定币。为了铸造这些稳定币中的一种,必须有人提供抵押品并从本质上取出以DAI支付的贷款。DAI的军队是由MakerDAO核心团队和持有MKR治理代币的人组成。

魔术互联网货币(MIM)

MIM的结构与DAI类似,是一种CDP稳定币,用户可以在其中存入抵押品并在新铸造的MIM中获得贷款。这个选项的军队是Abracadabra团队和持有SPELL治理代币的人。

TerraUSD(UST)

UST是一种算法稳定币,没有明确的抵押品或银行存款作为后盾。相反,它使用一种称为铸币税的过程来保持与一美元的挂钩,在这种情况下,任何人都可以在LUNA中燃烧1美元来铸造1个UST,反之亦然。这个选项的军队是Terraform实验室团队、Terra上的任何开发人员以及持有Terra原生资产LUNA的人。

FRAX

FRAX是一种算法稳定币。为了铸造FRAX,用户必须提供价值1.00美元的价值并获得FRAX作为回报,而该价值可以来自某些选定资产和FXS治理代币的组合。这个选项的军队是FRAX核心团队和持有FXS(协议的治理和部分抵押代币)的人。

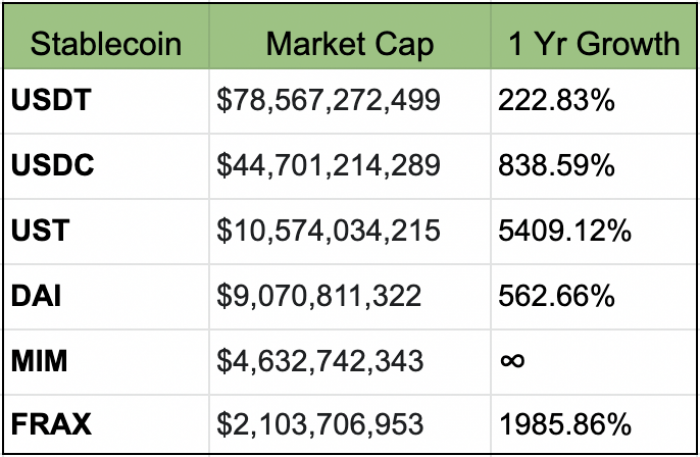

当前稳定币市值和一年内的变化 资料来源:CoinGecko

虽然迄今为止Tether在市值方面获得的采用率最高,但其他选择也在上升。鉴于USDC与公众和美国监管机构的更加开放的沟通,它正在迅速攀升并成为市场上最值得信赖的选择。然而,这场战争主要是由去中心化的稳定币种类发动的。这是因为他们不必处理发展缓慢的公司结构,并且与那些在DeFi领域建立的人有更好的网络。

此外,这些种类中的许多稳定币都有一个治理代币,可以从稳定币的采用中受益,所以有很多包持有人有动机看到其他人使用和采用他们的稳定币而不是其他人。对于去中心化期权,UST在2021年出现抛物线增长,增长超过5000%。而较新的期权MIM和FRAX表现出了巨大的潜力,并迅速实现了数十亿美元的价值。

战场1:Curve

流动性之战正在升温,这一行动的核心是Curve,一个专注于稳定币和相关资产对的自动做市商(AMM)。Curve目前拥有超过230亿美元的TVL,是所有DeFi协议中最大的。

资料来源:DeFi Llama

由于这是人们交易稳定币并提供流动性的主要场所,Curve也成为稳定币争夺使用权的主要场所。如果你的稳定币的流动性更高,那就意味着有相当大的交易者更有可能换到你的期权,并最终增加市场上的供应。

Curve如何解决流动性最大化问题,以及稳定币发行人如何争取增加其代币的流动性,都是通过CRV代币设计和Convex的引入。

CRV和veCRV

CRV是平台的治理代币,作为奖励提供给提供流动性的人。但是,为了在治理中实际拥有投票权,持有者必须以veCRV的形式锁定自己的CRV。锁定CRV的时间越长,持有者收到的veCRV就越多,拥有的投票权就越高。此外,拥有veCRV会增加持有者因提供流动性而获得的奖励数量。

因此,用户有很大的动机将他们的CRV代币锁定更长的时间。在Curve的背景下,投票尤其强大,因为选民最终决定了每个池分配了多少CRV奖励。理论上,如果持有者是拥有大量资金的LP,购买并锁定大量CRV并投票增加用户计划使用的矿池中的奖励将符合最佳利益。由于锁定CRV的强大作用,协议开始在这种设计之上提供服务,包括Convex。

Convex

Convex建立在Curve之上,作为一种提高效率和奖励那些试图提供流动性的人的方式。他们购买并锁定veCRV作为协议,并代表他人利用提高的收益率。

对于流动性提供者来说,他们可以获得更高的收益率,就像除了CVX奖励之外,他们还拥有veCRV,因此他们可以获得比其他方式更高的回报。

因此,Convex开始在Curve上收集大部分流动性,并成为veCRV的最大持有者,获得Curve 85%的TVL,并接近拥有所有veCRV的50%。由于他们在Curve上拥有大量投票权,这使他们处于重大影响力的位置。虽然由于Convex推出了许多不同的衍生代币,但这里值得注意的是vICVX,它代表已锁定16周零2天的CVX代币。这些代币能够利用Convex的veCRV治理能力来投票决定奖励的去向。

“贿赂”

这就是稳定币发挥作用的地方,因为他们可以利用veCRV投票权,让其他人在他们的代币所在的池中投票获得更高的奖励。他们能够以“贿赂”的形式做到这一点,他们将自己的奖励给予代表他们投票的veCRV代币持有者。虽然这最初仅适用于那些拥有veCRV本身的人,但随着Convex获得更多投票权,这演变为贿赂那些锁定CNX的人进入vICVX。

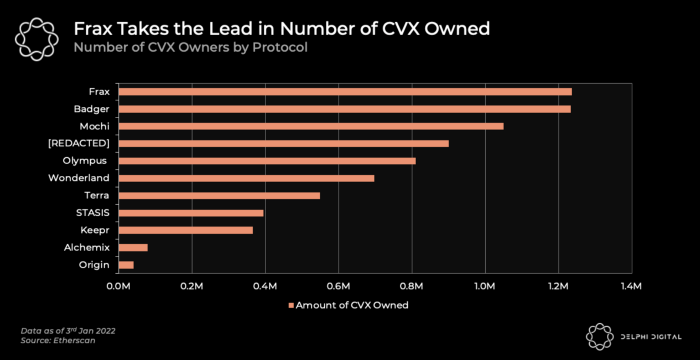

截至目前,FRAX拥有最多的CVX,Wonderland(MIM)增长迅速,Terra(UST)在1月1日大量购买后攀升排名。这允许他们将他们的代币锁定到vICVX并投票给他们的矿池奖励。

资料来源:Delphi Digital

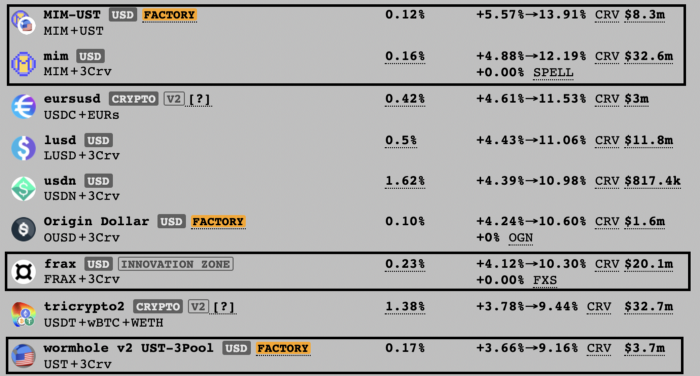

由于CVX所有权和各种“贿赂”,我们看到所需的矿池因提供FRAX、UST和MIM而获得比包含USDC和USDT的3个矿池更高的奖励。

资料来源:Curve.fi

鉴于FRAX购买CVX代币的雄心勃勃的努力,这在很大程度上促成了它们最近的增长,因为总供应量的64%(13.5亿美元)在FRAX Curve池中。类似的努力也增加了UST的以太坊流动性,尤其是在与MIM配对时,因为Terraform Labs和Abracadabra在这方面的战略合作伙伴关系。

与Curve类似的协议已在其他网络上启动,这些网络可能会采取类似行动。这包括Solana上的 Sabre 、 Terra上的Astroport,甚至是神秘的ve(3,3) Andre Cronje项目。稳定币流动性趋于聚集的地方是我们将继续看到这场战斗在未来上演的地方。

战场2:替代层 Layer 1

再一次,任何稳定币运营的目标都是增加其代币的使用率和流动性。有很大的动力将你的稳定币推得尽可能远。随着多链未来开始形成,这一点尤其正确。通过在许多不同的链上拥有稳定币的流动性,可以为更多的用户和未来的潜在用例开辟道路。虽然关于以太坊的大部分战斗都发生在Curve中,但其他链也开始被采用。

Solana是战斗开始加速的地方之一。这始于2021年4月,Circle与Solana合作,为其网络提供原生USDC。由于当时Solana上不存在其他稳定币,USDC很快就被需要使用稳定币的用户采用。截至目前,价值47亿美元的原生USDC在网络上可用,并且还在不断增长。然而,缓慢打包的USDT开始出现,并开始在许多AMM中用作流动性对选项,并在Solend上用作借贷选项,价值22亿美元。最近,有人支持另一种稳定币:UST。虫洞桥允许用户从Terra转移他们的UST,并将成为网络上第一个广泛使用的去中心化选择。合并UST的唯一申请是Sabre和Solend,他们控制着总计5300万美元的资金,但许多其他应用程序也很快期望与UST合并。

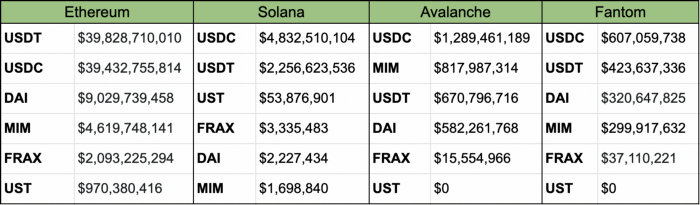

Avalanche和Fantom等EVM链也出现了稳定币之战。USDC再次以10亿美元领先在Avalanche上,但MIM最近一直在激烈地战斗,并没有以8.17亿美元紧随其后。这是因为Abracadabra能够在许多不同的环境中跨区块链传播MIM,模因在整个社交媒体中传播,以及引入MIM作为Wonderland(TIME)的支持。这使得MIM的使用量从9月份的不存在增长到了今天。对于 Avalanche,Tether和DAI的市值都在6亿美元左右。在Fantom上,MIM也越来越受欢迎,仅在几个月内就增长到2.96亿美元,而USDC和DAI分别以6.01亿美元和318美元位居前两名。虽然到目前为止,Fantom的吸引力不如其他生态系统,但它们在2022年的受欢迎程度和使用量已经开始增长,我们可以期待这场战斗在未来几个月内获得更大的吸引力。

以下是当前按链划分的稳定币采用情况,包括原生版本和打包版本。

来源:Etherscan、Solana Explorer、AvaScan、FTMScan

虽然这些是目前正在进行的大多数战斗的地方,但新兴的区块链正在出现。USDC和USDT似乎总是任何区块链上的首选,但UST正在尽最大努力改变这一点。Terra有通往Harmony的直接桥梁,最近有一些治理提案试图让UST进入NEAR的Aurora和Cosmos上的Oasis。此外,新的以太坊L2已经开始出现,包括Arbitrum和Optimism,并且ZK解决方案即将到来,因此我们可以预期许多EVM主导的稳定币将在那里争夺控制权。随着新的区块链出现,无论是Layer 1还是 Layer 2,它们肯定会成为稳定币争夺先发优势的新战场。

战场3:固定收益产品

稳定币的主要用例之一是用户能够获得比传统银行更高的收益。目前美国银行存款的全国平均水平约为0.06%,最好的存款利率约为0.5%。

鉴于稳定币的轻松借出能力以及交易领域对杠杆的高需求,稳定币的固定收益产品的受欢迎程度飙升。对于这个领域的稳定币来说,事情可以变得有竞争力,因为它们可以争取更高的收益,因此用户更有可能选择他们的选择而不是其他人。

对于中心化稳定币,许多最高利率的选择存在于中心化交易所,这些交易所拥有愿意以如此高利率借款的TradFi合作伙伴。Abra的USDT为14%, YouHodler的USDT为12.3%, USDC的Voyager为9% ,USDT的BlockFi为9.5%,Celsius上的所有中心化选项为8.5%,并且出现了许多其他选项。每个平台和每个稳定币都希望以有吸引力的利率获得尽可能多的用户。鉴于这些费率是由中心化方提供的,我们没有关于在这些情况下使用了多少资金的公开信息。随着时间的推移,这些收益是否可持续也值得怀疑,但我们可以肯定地认为它们现在足以吸引用户。

去中心化稳定币的最高固定收益产品是Anchor Protocol,它的年收益率约为19.5%。这种高收益是通过Anchor的设计实现的,借款人可以将PoS资产作为抵押品,抵押收益以UST的形式定向给存款人。此后,Anchor的TVL已超过100亿美元,仅在9个月的运营中就有50亿美元的存款,占UST总供应量的50%。这一直是UST采用的主要驱动力,因为它们能够在很大程度上胜过任何其他DeFi固定利率收益率选项。在竞争方面,DAI在YouHodler和Nexo等平台上的占比高达12%,而MIM和FRAX尚未看到任何类似的采用。虽然这种玩法比中心化交易所的风险要大一些,但由于智能合约的风险,收益对用户来说非常诱人。

鉴于Anchor的高回报率,其他去中心化稳定币的竞争平台是否会开始形成?中心化交易所是否会开始将Anchor纳入其后端,从而允许更多用户涌入UST而不是中心化选项?Anchor的产量能否长期持续?我们将看到这个战场如何发挥作用。

战场4:Twitter

由于Twitter是加密货币讨论的主要中心,因此它也是人们表达他们对稳定币意见的地方。对于许多稳定币选项的可行性,已经有很多激烈的讨论或有针对性的话题。

Tether多年来一直在Twitter上受到攻击。Tether和Bitfinex的首席技术官Poulo Ardoino基本上已经将他的Twitter变成了一个Tether FUD阻止机器。Bitfinex'ed和Bennett Tomlin等Twitter账户一直因指责Tether的潜在欺诈性储备和粗略活动而臭名昭著,自2017年以来一直如此。

对于UST,我们看到许多LUNA持有者表达了他们对UST是优于其他人的稳定币的看法。只需发布不包括UST作为选项的Twitter民意调查,就肯定会看到结果(请查看下面的回复作为示例)。

最近,随着UST和MIM的快速普及以及围绕这些代币的兴奋,MakerDAO的创始人开始表达他们对这些新选项的担忧,这引起了许多不同的稳定币大军的爆发。

在Twitter上的任何地方,你都可以发现自己对特定选项的批评,无论是Tether of Circle储备的支持,DAI或FRAX得到USDC的大力支持,还是UST和MIM从长远来看是不可持续的,等等。

发布有关个人首选稳定币及其增长潜力的帖子。随着某些选项开始比其他选项获得更多采用,我们可以预期它们会受到更多关注,因此将构成更多的社会讨论。如果就某种稳定币是安全还是有风险以及它们可以提供的用例达成足够的社会共识,这可能会影响它们随着时间的推移而被采用的程度。

战斗将在哪里继续?

虽然这些是稳定币战争的主要战场,但我们可以想象,随着市场向5000亿美元甚至1万亿美元发展,一路上将会有更多的冲突。我们可能会看到一场战斗的地方之一是中心化交易所。自Tether于2015年创建以来一直到2020年,它几乎垄断了交易所的流动性,很容易成为首选的稳定币配对。鉴于Tether的许多主张没有足够的储备,以及这些其他选择的大幅增长,我们开始看到Tether被慢慢取代,我们甚至看到DAI和UST货币对出现在许多交易所,包括Binance和Kucoin。鉴于他们对DeFi的需求和较小的潜在监管压力,去中心化选项会成为常态吗?

事实上,现阶段我们只处于战争的开端,我们可能会看到战斗的另一个地方是现实世界的用例。这可能包括支付基础设施、新银行、金融科技集成、现实世界的借贷等。到目前为止,尽管稳定币充当了事实上的加密交易媒介,但在这方面并没有太大的改善。目前有许多交易所创建的借记卡允许用户使用他们的USDT、USDC或DAI,但这些还没有被广泛采用。

Terra是目前唯一被大众使用的区块链,因为它支撑着韩国的Chai支付应用程序。还有许多其他团队正在为UST开发新银行和借记卡支付解决方案,但尚未上市。随着加密越来越融入我们的日常生活,我们可以期待稳定币发挥重要作用。

目前,我们还没有看到稳定币还有很多潜在用途。第一种是无抵押贷款,或使用现实世界的资产作为抵押品。这可能会向大型TAM开放稳定币,并且无论哪种选项被纳入大规模工作的解决方案,都将获得巨大的竞争优势。此外,虽然所有值得注意的稳定币都以美元计价,但我们可能会看到与其他法定货币锚定的稳定币的兴起,或者根本不与任何特定货币锚定。在各种环境中采用稳定币的机会很多,随着时间的推移,看到这些用例出现会很有趣。

很明显,稳定币战争真的只是在升温。我们可以期待在未来的几个月和几年内会出现许多新的战斗,并且可能会出现一些新的玩家。当然我们不会去押注稳定币在未来十年的崛起,因为它们已经真正成为加密货币的杀手级应用程序,是你可以期待的牛市或熊市上涨的东西。如果你是这些军队中的一员,那么就请磨快你的剑,准备好迎接前面的战斗。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

“现金换币”的灰色生意:兼职如何沦为黑产洗钱通道

2026-01-27 -

特朗普上任总统一年,家族狂开“加密印钞机”

2026-01-26 -

执政一周年:特朗普将总统权力装入加密钱包

2026-01-21 -

“卖出美国”的暗流,正在涌向链上黄金

2026-01-21 -

资金还在场内,但对山寨已经无感

2026-01-20

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿