已囤积189150枚BTC 微策略的策略会暴雷吗?

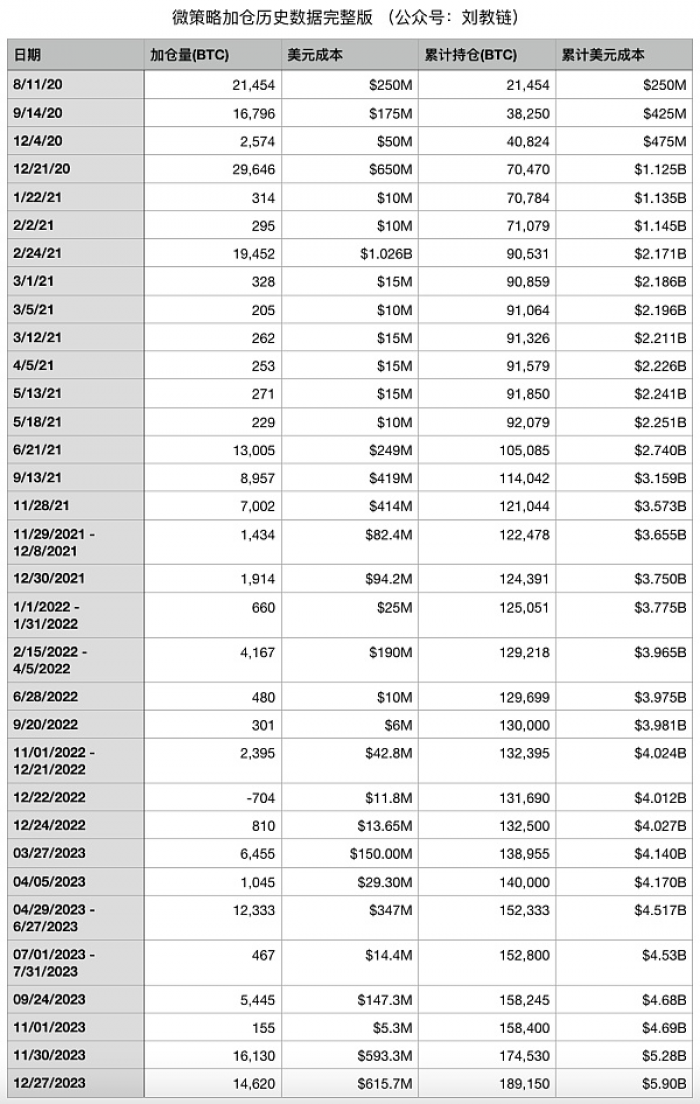

日前,微策略(Microstrategy)创始人Michael Saylor发推称,微策略再次出手,以均价约42110刀再次加仓14620枚BTC。截至2023.12.26,微策略累计已囤积189150枚BTC,总成本约为59亿刀,平均加仓成本约为31168刀。

简单计算可知,按照目前BTC现价约43k计算,微策略的仓位浮盈(43000-31168)/31168 = 38%,净利润约22亿多美刀。

教链整理了一下微策略自2020年8月初至2023年12月底全部加仓历史数据如下:

从2020年底买入第一批BTC以来,微策略持续加仓,穿越牛熊,经过了2021的牛市高点加仓,也经历了2022年底熊市低点加仓,爬过雪山,走过草地,历经艰险,终于初步修成正果。

拉长视角看,牛市的唯一作用,就是拉高了加仓成本。所以对于持续加仓的长线囤积者而言,宽厚的高原牛(2021年那种)和尖尖的高山牛(2017年那种),哪一种才是更好的旅途呢?

有趣的是,微策略的无论牛熊坚持加仓BTC的策略,也是唯一适合于绝大多数小白的加仓策略。参考教链2021.8.21文章《从投资小白到财务自由》。

特别值得注意的是,这个策略的三个基本要点:一、只加不减,只买不卖。二、分批加仓,不梭哈。三、只加BTC,不碰山寨和土狗。

但是,深入地看,其实微策略还做了一些超出小白的“更专业”的操作。

第一,出借持仓。

Michael Saylor曾经不止一次地说过,微策略将永远持有他们的BTC仓位,永不卖出。

但是,他也曾在2021年底披露过,微策略会把自己的BTC借给对冲基金。

也就是说,微策略自己永不卖币,但是借走BTC的对冲基金可是肯定要卖币的,来回买卖,进行套利。

这就和美国财政部/美联储不会卖出所持有的黄金,但是会把黄金借给JP Morgan这样的投行去黄金市场“做市”类似。

于是这里就有一层额外的风险,就是借走BTC的对冲基金搞砸了,把BTC亏掉了,对冲基金赔付不起破产清算,微策略收不回币本位等量的BTC,就会净亏损BTC的数量。

从长期来看,对冲基金亏币是一个必然事件。这个问题,教链在2021.1.1文章《为什么你的投资跑不赢比特币?》中已经有详细论述。

有些朋友可能会把手里的数字资产放到理财平台去“存币生息”,这就是和微策略做的事情有些类似了。风险点自然也就是理财平台亏损甚至跑路了。

第二,场外杠杆。

微策略在前些年发行过一些长期垃圾债。有一些甚至是不用付息的,而到期日长达数年,多数在2027-2028年左右到期。Michael Saylor坚信,数年后BTC的价格将愈发地高,这将使得微策略足以偿还债务并支付到期收益。

据称,微策略目前共持有约22亿刀债务,而其目前BTC仓位现值就有约81亿刀,也就是每100刀BTC对应27刀债务。这未计入微策略其他业务资产。而这些债务是场外债务,除非在到期日也就是2027-2028年前后BTC跌破11000刀,否则其BTC将足以覆盖这些债务。

但是,如果微策略被迫变卖如此大量的BTC去偿债,对市场将可能会是重重一击。

很多身有房贷的囤饼人可能情况会类似于微策略这种场外杠杆。当然,房贷要月月还息,而且利息率还挺高,而且是浮动的(LPR),比微策略的杠杆要差许多。不过,房贷已经几乎是普通打工人能够运用的最优质的杠杆了。关于这个问题的探讨,教链曾写过一篇《存了50万,还贷还是囤币?》(2023.6.3文章)。

第三,融资加仓。

就在今年前段时间,微策略在美股二级市场增发股票(MSTR),从二级市场融资,用美股股民的钱加仓BTC。受益于BTC今年的行情,有力推动了MSTR股票的上升,使得Michael Saylor得以采用增发股票的方式来融资加仓。

有人质疑如果BTC转入下行,或者MSTR与BTC表现脱钩,微策略是不是会被迫抛售BTC来救市?

但是,要知道股票融资和债券融资的不同点,股票是不承诺偿付的,所以就算MSTR跌到零,微策略都可以不管不顾。当然,不清楚Michael Saylor有没有做股权质押融资,如果有的话,那么股票跌到一定程度会导致股票爆仓,相关的质押股票会被券商清算。但是,券商无法强迫微策略或者Michael Saylor抛售BTC来补充保证金。

2022年灰度持续负溢价已经做出了一定的示范。纵使在最糟糕的时候,GBTC的负溢价一度高达-50%左右,但是灰度依旧岿然不动。当时有很多人FUD市场,称灰度要暴雷。但是,灰度是一个信托,不能被任何追索击穿。不了解的小伙伴可以温习一下教链2023.1.12文章《Gemini撕DCG诉感情被骗,灰度百亿大饼持仓却不会爆雷?》

63万枚BTC的灰度信托,规模是微策略持仓的3倍多。

从法律防火墙的角度说,灰度信托肯定要比微策略更加铜墙铁壁。

但无论如何,即使如有网友说的,比特币现货ETF上市后,抢走了MSTR的用户,导致用户抛售MSTR,那也只不过是美股MSTR下跌,甚至与BTC的相关性脱钩,但是,并不必然会导致微策略被迫抛售BTC持仓。灰度都不承诺GBTC的表现和BTC一致,微策略更不会承诺MSTR的表现永远和BTC一致。

此处就需要提醒部分在美股市场上把MSTR当作比特币ETF持有的朋友,注意脱钩负溢价的风险。

这种玩法,本质上是通过游戏规则,把风险转嫁给了外部投资者。比如,灰度GBTC负溢价,风险被信托防火墙挡在了外面,爆掉了炒作GBTC溢价套利的三箭资本等投机者(参考教链2023.1.13编写的舞台剧《钱花花》)。那么,微策略MSTR也同样可能出现负溢价,而股权融资本身斩断了收益承诺,把风险隔离在了美股市场,由美股投资者为此买单。

对于普通人而言,可能并没有这种无需承诺的融资渠道来获得资金加仓BTC。

第四,场外收入。

别忘了,微策略本身是有业务,也就有业务收入的。它有源源不断的场外现金流来支撑其加仓行为。

当然这一点和大多数普通囤饼人差不多。最好的策略也是场外赚钱,用场外赚到的收入来加仓BTC。

综上所述,可以看到,微策略能够运用一些普通人拿不到,或者比普通人能拿到的更为优质的金融工具,来帮助它更好地囤积BTC,那么,微策略能够跑赢大部分普通囤饼人,也就是一个大概率的事情了。人家赚得超额收益,来自于结构性的优势。

经过分析,微策略可能因为其激进的杠杆策略,而在极端黑天鹅风险时,可能会损失其BTC仓位,导致其跑输币本位,但是,只要BTC还在持续跑赢传统世界,那么微策略大概是很难暴雷的。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

数据注水,ETH基本面还在吗?

2026-03-07 -

五年定投收益76%:看似笨拙的策略为何总能跑赢市场?

2026-03-07 -

估值坍塌之后:加密市场进入“收入定价”时代

2026-03-07 -

Vitalik提前预告卖币,为何市场还是慌了?

2026-03-02 -

穿越回调迷雾:市场是否正在构筑2028级别底部

2026-02-27

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿