Bitwise:法币到底是什么 为何人们争相购买黄金和BTC

世界开始意识到法币实验的疯狂。

传奇作家大卫·福斯特·华莱士 (David Foster Wallace) 2005 年在凯尼恩学院 (Kenyon College) 的毕业典礼演讲以一则寓言开场:

两条小鱼在游动,碰巧遇见一条朝对面游来的大鱼,大鱼向它们点头,说道:“早上好,孩子们。水怎么样?” 两条小鱼又游了一会儿,最后其中一条看着另一条问道:“水到底是什么?”

华莱士的观点是,我们常常对最重要的现实视而不见,尤其是当这些现实已经包围了我们整个生活的时候。

最近我一直在想那些鱼。

和如今几乎所有其他金融专业人士一样,我一生都生活在一个以法币为基础的世界里——在这个世界中,一个国家的货币供应量并非基于其黄金或白银等储备的积累,而是由政府决定。美国在54年前,也就是1971年放弃了金本位制。假设大多数人从21岁开始职业生涯,那么如今,金融界最年轻的、记得在非法币时代工作过的人可能已经75岁了。

当我们大多数人还在上学的时候,法币的采用被视为一种不可避免的进步,就像从泥泞中爬出来并开始直立行走一样。

过去的人们以为黄金才是货币,我们笑了。真可爱。

但人们似乎越来越意识到,我们正经历的这个法币时代或许是个例外。或许像我们在1971年开始做的那样,凭空印钞,其实是个疯狂的想法。或许健全的货币需要限制。

换句话说,人们开始环顾四周并问:法币到底是什么?

提出这一问题的群体之一是八月的《金融时报》,该报上周末的“大阅读”是一篇深入探讨黄金如何成为世界免受不确定性影响的避风港的文章。

其中一段关键的文字:

对于全球经济的守护者来说,黄金——自数千年前美索不达米亚制造出第一根金条以来,它就一直被用作价值储存手段——似乎注定变得无关紧要。

然而,金条却强势回归,不仅受到不信任现代纸币的投机者和所谓的“黄金虫”的青睐,甚至受到世界上最保守的投资者的青睐……

在政治狂热的时代,许多有关全球经济的核心假设都受到质疑,黄金再次成为一种支柱。

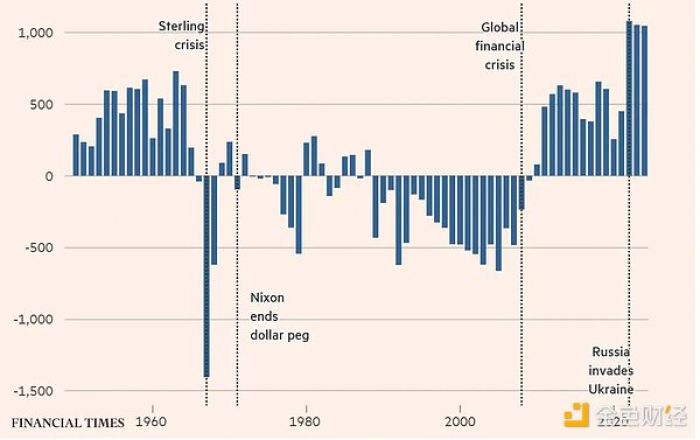

《金融时报》指出,各国央行——在1971年之前就经常购买黄金——现在又开始大举购买黄金。如下图所示,这些年度购买始于2008年金融危机之后,并在2020年俄罗斯入侵乌克兰后进入了超速增长阶段。换句话说,这些购买始于各国央行开始真正滥用法币之时,而一旦各国政府开始扣押部分法币,购买速度便会加快。

各国央行正投入创纪录的资金购买黄金

中央银行净购买量/销售量(金条吨数)

来源:《金融时报》,数据来自 Metals Focus、Refinitiv GFMS 和世界黄金协会。

注:图表显示的是各国央行和其他官方机构(包括国际货币基金组织等超国家实体)的净需求(即总购买量减去总销售量)。不包括掉期交易和 Delta 对冲的影响。

去年,黄金超过欧元,成为继美元之后全球第二大储备资产。随着美国债务规模逼近37万亿美元,且贬值美元以摆脱困境的诱惑日益增加,各国央行行长意识到,他们需要对冲风险。他们想要一种能够:

* 稀缺

* 全球的

* 政府难以操纵

* 能够以自主主权的方式直接持有。

你大概明白我的意思了。这些品质不仅仅适用于黄金。

他们越来越多地关注比特币。

比特币:对抗法币贬值的利器

与政府一样,个人投资者也开始意识到不计后果地印钞的危险。但有趣的是,他们大多是通过比特币来对冲印钞的——比特币被广泛认为是黄金的数字替代品。自2024年1月推出以来,比特币ETF已吸引450亿美元的资金,而同期黄金ETF的资金为340亿美元。

为什么政府和普通民众之间存在差异?主要原因是容量:比特币市场规模高达2万亿美元,对于央行官员来说仍然太小,而且其流动性不足以支持央行大规模进出。我怀疑这种情况会随着时间的推移而改变——事实上,政府对比特币的需求只会不断增长。但就目前而言,我认为这是同一交易的两个方面。

然而,无论我们谈论的是黄金还是比特币,其基本要点都是一样的:过去四十年,我们被教导要通过股票和债券的组合来实现投资组合的多元化。但无论你如何调整——60% 股票、40% 债券,还是 70%/30,无论什么比例——你仍然 100% 地投资于法币。

人们意识到在这些水中游泳是相当危险的。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

华尔街杀入币圈:比特币ETF交易量占25% 加密原生市场正在被降维打击?

2025-06-18 -

Bitwise:法币到底是什么 为何人们争相购买黄金和BTC

2025-06-18 -

美参议院为稳定币铺平道路 特朗普与加密巨头迎来里程碑式胜利

2025-06-18 -

为什么稳定币需要隐私?

2025-06-16 -

稳定币为何成为“最靓的仔”?人民币稳定币有必要出现吗?

2025-06-16

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿