加密市场情绪为何变得如此悲观?

2025 年 10 月 6 日周一,比特币再创历史新高,首次突破 12.6 万美元关口。从加密货币社交平台 CT 的讨论区到美国消费者新闻与商业频道 CNBC 的新闻编辑室,投资者的乐观情绪无处不在。

尽管此后一个月行业基本面并未发生太大变化,但仅四天后的 10 月 10 日,加密货币市场就遭遇了一场危机 —— 这场被称为 10/10 闪电崩盘,现已成为加密货币历史上规模最大的清算事件。

在这场灾难性的下跌中,主流加密货币跌幅达两位数,许多山寨币几乎归零,多家加密货币交易所陷入破产(几乎所有大型永续合约交易所都因无力兑付而对空头头寸进行了自动去杠杆)。

尽管唐纳德・特朗普总统当选后,市场认为加密货币行业迎来了一系列利好催化剂 —— 从设立战略比特币储备,到任命表面上支持加密货币的监管机构负责人 —— 但近期加密货币价格的表现客观上并不理想。

除了去年 11 月特朗普当选后市场出现短暂上涨外,加密货币总市值与标准普尔 500 指数的比值已近一年持平。事实上,自 1 月 20 日特朗普就职以来,这一比值甚至出现了令人意外的负向表现。

随着加密货币市场继续应对 10/10 清算事件的未知后续影响,未来可能会有更多机构爆雷的消息浮出水面。

就在本周一,Stream Finance 宣布资不抵债。这家主动管理型加密货币收益基金规模达 2 亿美元,以信我模式运作,通过杠杆为存款人提供高于市场水平的回报。此次爆雷的原因是负责管理 Stream 资金的外部基金经理亏损了约 9300 万美元的基金资产。

尽管具体细节尚未披露,但 Stream 很可能是 10 月 10 日席卷加密货币市场的全行业自动去杠杆事件中,首家公开曝光的 Delta 中性策略受害者。考虑到 Stream 的基金结构,其崩盘并非完全不可预见,但无疑让许多贷款人措手不及 —— 这些贷款人在没有特定恐慌催化剂的情况下,为追求更高回报而牺牲了资金安全性。

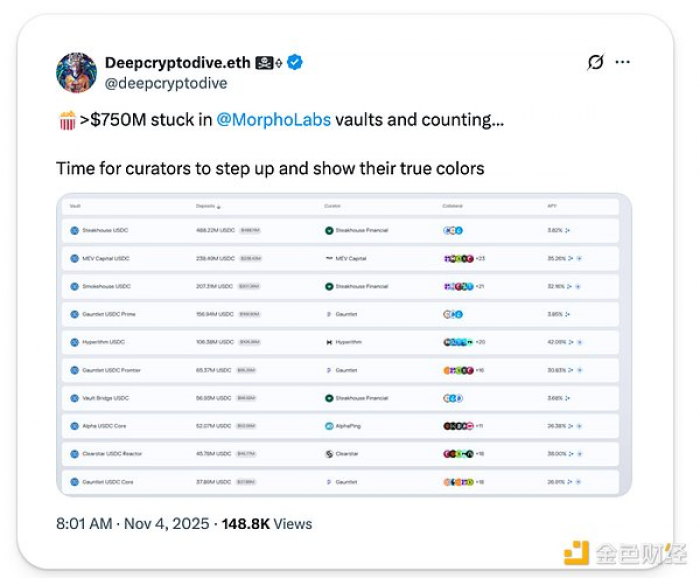

对下一家资不抵债机构的担忧迅速在DeFi领域蔓延,导致贷款人纷纷撤离所有类似的高风险收益策略,以防遭遇风险暴露。

尽管目前 Stream 的直接风险传导似乎已得到控制,但此次崩盘仍凸显了 DeFi 领域如今普遍存在的稳定币循环挖矿策略的危险性 —— 这类策略利用现有高风险收益产品的存款代币进行杠杆操作,以获取更高回报。

Stream 自行披露的亏损也表明,在自动去杠杆过程中,任何 Delta 中性加密货币基金都可能面临巨大跌幅:当现货多头头寸瞬间变得一文不值时,空头对冲头寸也被单方面强制平仓。

尽管媒体头条已经转移焦点,但 10 月 10 日当天很可能出现了灾难性的亏损。

加密货币收益基金领域已累积了价值数十亿美元的杠杆,无论是通过 DeFi 的透明渠道,还是通过CeFi的隐蔽渠道。若未来再次发生清算潮,市场能否有足够流动性消化这些头寸,仍存在疑问。

目前尚不清楚谁在接盘,但可以肯定的是,在加密货币这个赌场中,有人正裸泳。如果市场再次受挫,尤其是若有诉讼指控中心化交易所在 10/10 清算事件期间就已资不抵债,那么问题将不再是是否会造成损失,而是整个行业能否承受住这种冲击。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

跌跌不休 加密市场何时到“底”?

2025-11-07 -

加密市场情绪为何变得如此悲观?

2025-11-07 -

BTC一度跌破10万美元 为何跌跌不休 牛走了吗

2025-11-06 -

为什么美国政府开门比特币才能涨?

2025-11-06 -

比特币价格为何未能突破?

2025-11-06

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿