比特币矿工信号:从区块到股票市场

说到比特币,矿工几乎就是我们最熟悉的内部人士。他们的储备、收入和行为不仅反映了网络的运行情况,还常常预示着市场的走向。

他们承受着持续的经济压力。他们如何管理资金、现金流和基础设施,比任何图表都更能反映比特币的潜在健康状况。

在本文中,我们将分析矿工们目前发出的信号、影响行业的结构性变化,以及这些变化对比特币和矿业股票的影响。忽视这些信号,你将错过拼图中重要的一块。

要点概览

网络需求降温:比特币的平均区块大小下降,表明尽管价格创历史新高,但网络活动趋于平静。

矿工经济强劲:即使在减半之后,每日收入仍处于多个周期的高位。

储备结构性变化:矿工持续分发代币而非囤积,这标志着该行业的工业化。

股票与比特币:矿业股与比特币高度相关,但目前处于超买状态,因此作为直接持有比特币的替代品风险较大。

平均区块大小

最直接却又最有启发性的指标之一是平均区块大小,以兆字节 (MB) 为单位。它衡量的是每个比特币区块中打包的交易数据量。

历史上,比特币的区块大小限制在早期设定为1MB ,这是中本聪为了防止垃圾信息并确保可扩展性而引入的上限。但后来,该上限在2017年通过隔离见证 (SegWit) 进行了扩展,在最佳条件下允许每个区块的大小最高达到4MB。

如今,平均区块大小徘徊在1.5 MB左右,尽管比特币价格创下新高,但近几个月来这一数字略有下降。这并不意味着比特币正在走弱——它只是反映了对区块空间的需求暂时放缓。重要的是,矿工的盈利能力在很大程度上依赖于交易手续费,而区块拥挤程度下降会降低他们的手续费收入。

平均区块大小提供了需求的实时快照,并且会随着价格和大众市场投机而波动。

这种下降并不是网络完整性的危险信号;相反,它表明交易吞吐量和网络使用率暂时下降。

这是比特币经济的脉搏——时而狂跳,时而平稳。

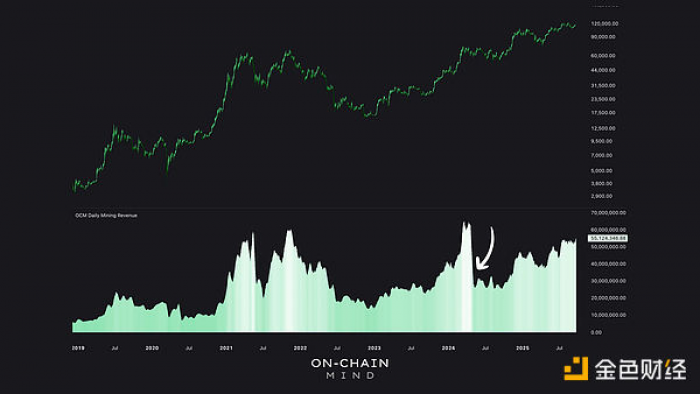

收入:减半后的韧性

每四年减半一次的机制会将区块奖励减半,这总是引发人们对于矿工将被迫退出市场的担忧。然而,历史表明,矿工们能够适应——最近的减半也不例外。

如今,矿工每天的总收入约为5500万美元,这一水平仅在2021年牛市高峰期和最近一次减半前短暂飙升至70,000美元时才被超越。

2024年4月减半之后,许多人预计收入将出现紧缩。然而,数据显示收入正在攀升,并超过了上一周期的大部分水平。

挖矿的韧性很重要,因为:

这表明尽管发行量减少,但网络仍然安全。

高收入支持基础设施的再投资和规模扩大。

强大的矿工经济效益为算力(以及安全性)的持续增长提供了信心。

简而言之,减半并没有削弱矿工的力量,反而增强了比特币的经济支柱。

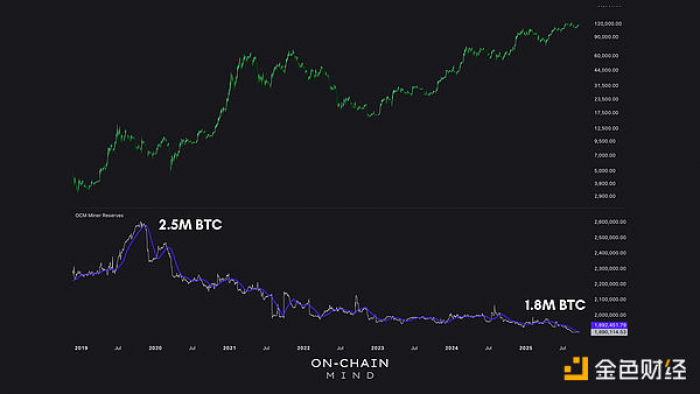

储备:从长期持有者到企业

2019年,矿工们总共持有超过250万枚BTC。如今,这一数字已降至180万枚,且没有逆转的迹象。

这次长期的缩减讲述了一个转型的故事:

早期:矿工通常表现得像投资者,囤积加密货币作为投机资产。

如今:挖矿已实现工业化。运营商持续出售加密货币,以维持运营、进行再投资并管理现金流。

通过逐步分配代币,矿工可以避免“投降式抛售”——突然的洪水导致价格暴跌。它促进了有机的价格发现,依赖于多元化的投资者,而不是集中的群体。

乍一看,持续的抛售似乎是看空。但实际上,这是一个积极的进展:

它能防止矿工们集体抛售储备而引发突然的“供应冲击”。

这使得比特币的价格发现不再依赖于矿工,而更多地取决于广泛的市场需求。

矿工持有储备量的下降反映了一个日趋成熟的生态系统——在这个生态系统中,矿工扮演着基础设施提供者的角色,而不是投机者。

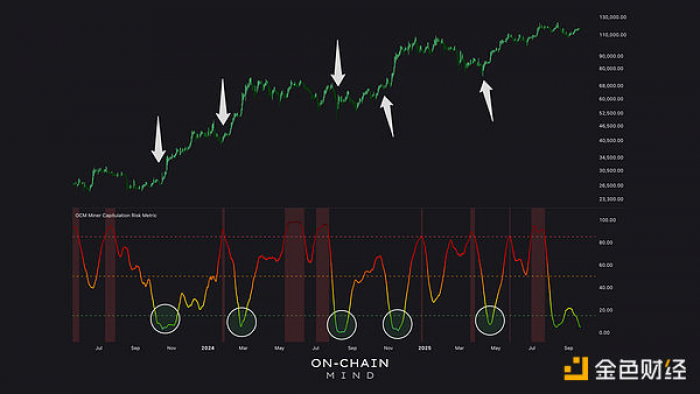

投降风险压力水平

在比特币领域,没有什么比矿工是否被迫抛售比特币更重要。为了追踪这一情况,我们使用了“矿工投降风险指标”来比较短期(30天)和长期(60天)的算力平均值。

绿色区域=稳定的矿工,大规模抛售的风险较低。

红色区域=压力大的矿工,投降的可能性更高。

从历史上看,绿色区域一直是增持的最佳位置。虽然它们不具备预测性,但通常可以降低下行风险。

目前,该指标呈深绿色。这很重要,因为:

这表明矿工的财务状况良好,不太可能抛售所持资产。

从历史上看,这样的时期往往预示着强劲反弹,因为供应压力很小。

自2023年5月以来,每次低风险读数之后都会出现强劲的上涨行情。

这一指标是观察比特币内部健康状况最清晰的窗口之一。而如今,它表明:市场形势平稳。

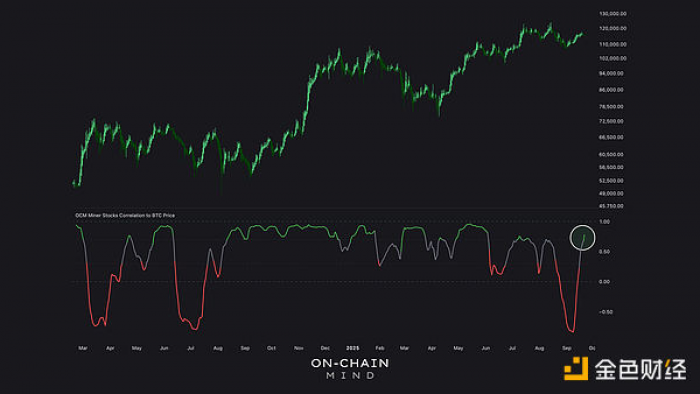

矿业股:风险较高的替代品

公开上市的矿业股——例如Marathon、Riot和Hive——为投资者提供了间接投资比特币的途径。但它们的实际表现如何呢?

矿工股相关性指标追踪这些股票与比特币价格的相关联程度。目前,相关性非常高——这意味着矿工股的走势几乎与比特币同步。

矿工股大部分时间都与比特币相关,真正的优势来自于在那些罕见的红色区域进行明智的交易。

这很重要,因为:

矿工股的功能类似于杠杆化的比特币敞口,可以放大收益和损失,但并非完全如此。

在大多数有意义的时间范围内,矿工股的表现都不如比特币本身。

除非你有明显的优势,否则在矿业公司持有大量投资会增加波动性,而不会有持续的出色表现。

就我个人而言,我不会将投资组合中超过5%的资金分配给矿工股。这只是战术性投资操作,并非核心持仓。基准永远是比特币。

矿业股RSI

为了衡量股票动量,我们可以查看矿业股的相对强弱指数 (RSI)。

高于/低于50 = 看多/看空趋势。

高于75 = 超买。

低于35 = 超卖。

RSI 表明,即使比特币上涨,由于估值过高,也可能出现回调。

目前,矿工股(平均而言)的RSI值达到了我自2024年初开始追踪以来的最高水平。这是一把双刃剑:

一方面,它证实了极度看涨的势头。

另一方面,它警告称该行业已经过度扩张,容易受到短期回调的影响。

即使比特币进一步上涨,矿业股也可能表现不佳,仅仅是因为它们已经涨得太远太快了。对我来说,这意味着应当保持谨慎。

总结

回顾数据,我们可以看到,呈现的景象惊人地一致。网络活动略有降温,但矿工收入依然强劲。与此同时,矿工管理储备的方式表明该行业已经趋于成熟——他们不再囤积比特币以期未来获利,而是像正规企业一样运营,稳步出售以支持业务增长并覆盖成本。这种转变是健康的;它消除了突然供应冲击的风险,并促使比特币的价格发现更多地依赖于有机需求。

在我看来,最令人鼓舞的信号是投降风险较低。矿工们稳定且盈利,并且没有面临大幅抛售的压力,这为比特币本身提供了积极的背景。但说到矿业股,我持谨慎态度。它们通常与比特币价格同步波动,而目前它们已经过热,这使得它们成为直接持有比特币本身的一个风险较高的替代品。

对我来说,教训很简单:比特币才是基准。矿工股或许能带来战术性收益,但其波动性和长期表现不佳意味着,它们在我的投资组合中永远只能算作一个配角。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

比特币矿工信号:从区块到股票市场

2025-09-23 -

17亿美元清算后 市场该去向何方?

2025-09-23 -

山寨币是否已经“凉凉”了?

2025-09-22 -

60岁父母「炒币」——多少中产家庭被掏空?

2025-09-22 -

美元崩溃对比特币而言真的是好事吗?

2025-09-22

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿