比特币的4年周期

很多朋友听说过比特币(BTC)存在4年的周期,但是并不清楚具体机制和事实。本文借助推友ChartsBtc的插图进行解读,并补充一些相关知识,对此进行一个简单的科普。

在比特币的发明者中本聪最早构思和编写代码时,采用了固定速率、周期减半的发行模型。虽然最终总量被设定在2100万枚,但并不是采用诸如2100万除以100年得出每年发行21万枚这样的线性速率公式,而是采用了类似于第1年固定262.8万枚,第2年、第3年和第4年都是同等数量;从第5年开始,发行量直接减半为131.4万枚,然后第6、7、8年相同;第9年起再减半为65.7万枚,第10、11、12年相同;以此类推…… 根据等比数列求和公式 Sn = a1 x (1 - q ^ n)/(1 - q) 可以计算出,最终发行总量粗略估计约为 lim{n->∞}{4 x 262.8 x (1 - 0.5 ^ n)/(1 - 0.5)} = 4 x 262.8 x 2 = 2102.4万枚。

由于实际程序计算存在精度限制,而中本聪设定的BTC减半最小精度不能低于1聪,也就是一亿分之一BTC。同时,真正的BTC发行也不是按照我们的世界时间进行的,而是按照BTC系统自己的内部时间——即区块高度——进行的。也就是说,从第1个区块开始,每个区块发行50枚BTC,每约10分钟一个区块,每21万个区块产量减半。按照这样的精细设计计算下来,最终发行总量是2099999997690000聪,即约2100万亿聪,等于2100万枚BTC。

而区块时间,并不是严格等于人类世界的10分钟。它有时候短到几分钟,有时候长达几十分钟,都是常有的事。从统计学上讲,它符合柏松分布。具体的,可以看看中本聪写的比特币白皮书。但是,平均而言,大约是10分钟。这样一来,21万个区块时间就大概相当于人类世界的210000 x 10 / 60 / 24 / 365 = 3.995年,约等于4年。

这就是比特币4年减半周期的底层机制。

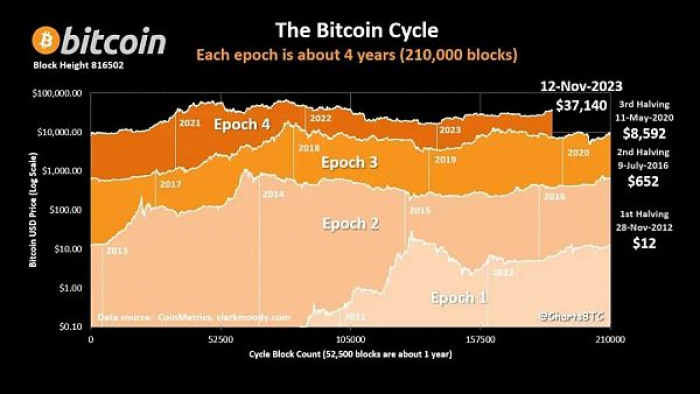

从2009年初到现在2023年底,比特币系统已经不间断运行了近15年。在这15年中,已经经过了3次产量减半,分别是2012年11月28日第一次减半,2016年7月9日第二次减半,2020年5月11日第三次减半。明年2024年春天,即将发生第四次减半事件。

理论上讲,这个4年减半的底层机制是内在的代码层面的事情,它并不能直接规定和影响外在的市场价格表现。可是现实来看,过去3次减半事件,把比特币的历史切成了4段,每一段都形成了一波牛熊周期的转换。

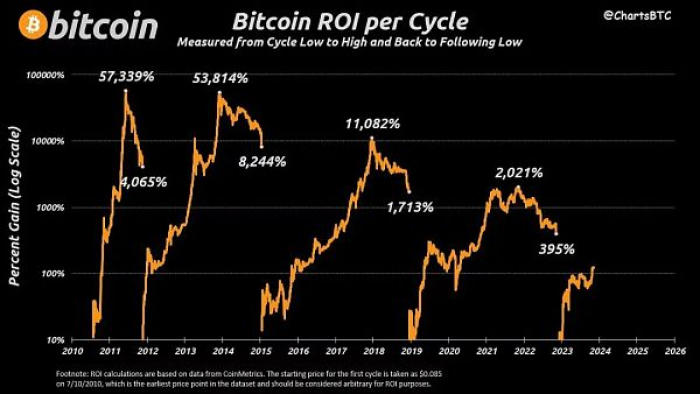

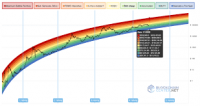

上图中的四个Epoch就是按照减半时间点切分的历史。很明显,第1波(Epoch 1)在2011年中发生了一次牛市,第2波(Epoch 2)在2013年底发生了一次牛市(在2013年初还有一个小牛,所以2013年是个双顶),第3波(Epoch 3)在2017年底发生了一次牛市,第4波(Epoch 4)在2021年发生了一次牛市(2021年初和年底,双顶形态)。显然的,每一波周期,无论牛熊,其总体价格水平都要高出前一波周期一个数量级(请注意左侧的价格坐标轴是对数坐标轴)。

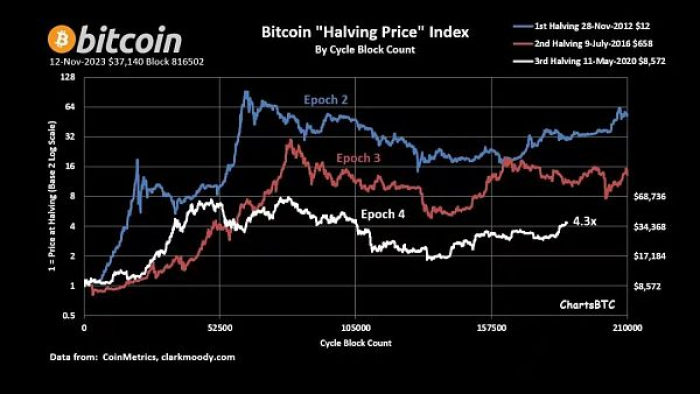

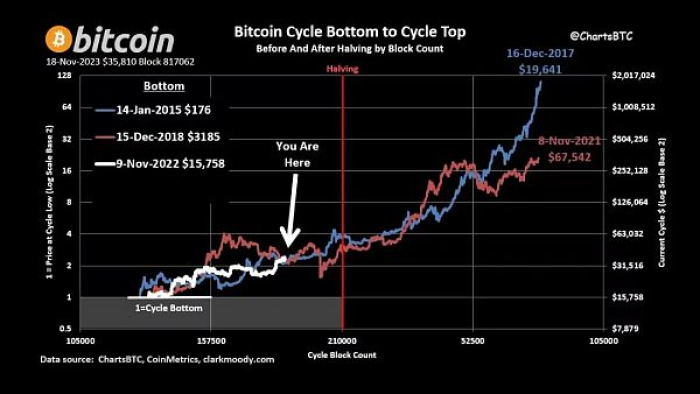

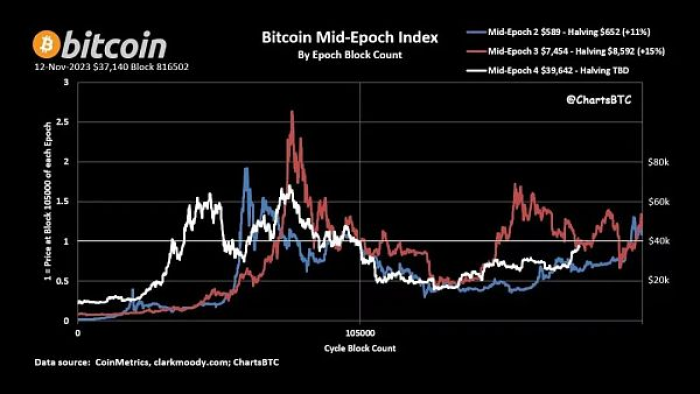

另一个视角是把减半事件时价格作为基准,绘制后续走势的相对比例。这样我们可以看出,产量减半所带来的“供应冲击”对市场产生的影响。

从图中可以看到,每一次产量减半,对价格带来的冲击效果都在减弱。这很好理解:存量BTC越来越多了,新增BTC的供应变化所带来的冲击相对而言就没有那么显著了。

减半事件的发生,并不是牛市的启动点,而是在熊市触底到牛市见顶的中途。这也很好理解:BTC减半事件是完全由算法执行,公开透明可以预知的。市场上的老手会预见到这一事件的发生,于是提前布局,这就造成了提前触底和复苏的启动。那么减半事件发生为什么不会出现所谓利好落地转利空呢?这大概是因为减半事件从来都不会被市场完全消化和定价。原因就是这个市场还在高速发展,新进场的大量小白还没有学习到这个知识。同时也有很多怀疑主义的投机者并不确信减半事件是否果然会有效果。

所有这些就造成了我们在上面这个图里看到的,从周期底部开始,减半前的复苏进程其实并不快,减半后才真正开始加速进入牛市。这意味着,真正高瞻远瞩的人是稀少的。大部分人都是后知后觉的。因此他们也只能等到后半段才会下场高位接盘。

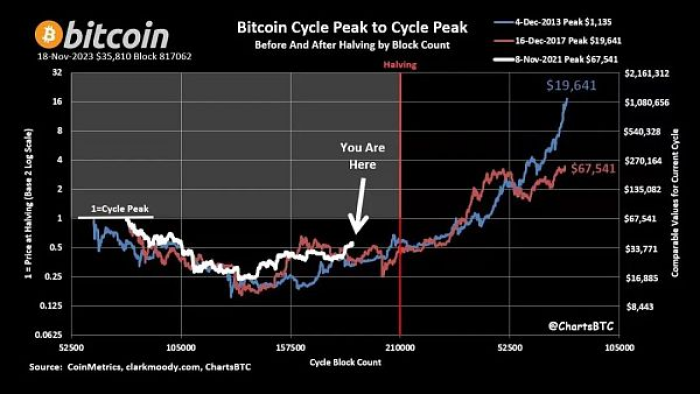

我们还可以换个视角,从周期顶部开始看,这样就得到了下图:

从图中也可以看到,本轮周期下探的深度相比前两轮都要浅一些,也就是说,熊市的寒冷程度和绝望程度都要好很多,没有那么难熬。

放大一些看,可以看到每轮周期触底后强劲的反弹。

把当前这轮周期和上一轮周期对照起来看,价格水平有5x倍的提高。

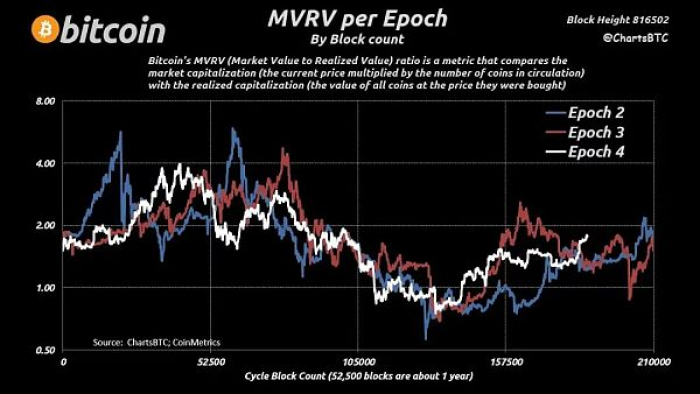

虽然每轮周期的走势和形态各异,但是它们的MVRV图线却十分相近。

MVRV是Market Value to Realized Value的缩写,意思是市值与已实现价值(按买入价计算的市值)的比率。这一指标反映了资产的总体盈亏情况。

另外一个有趣的发现是,每次产量减半事件时的价格,都与这一轮周期的中点价格差不多。

比如2012-2016那一波,中点价格是589刀,减半时价格是652刀。2016-2020那一波,中点价格是7454刀,减半时价格是8592刀。而当前2020-2024这一波,中点价格是39642刀,减半时价格尚且未知,且待明年减半时验证。

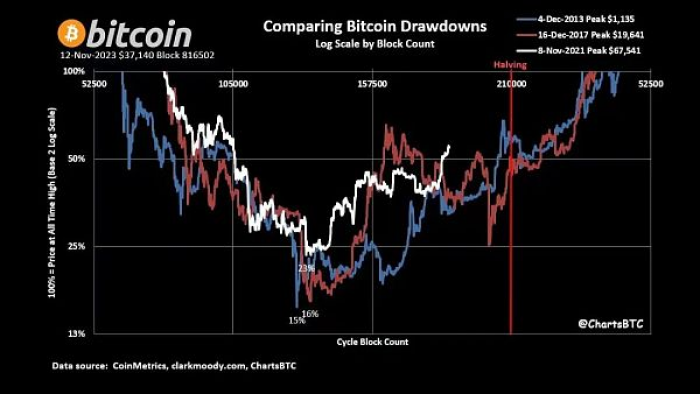

最后,把每一波周期的价格增幅放在一起。从前低,到见顶,再到触底。

可以看到,每轮周期在产量减半的冲击之下,再触底的低点相对于前低,均有稳步的增长。这体现了BTC价值内生性的增长。

4年这个时间,恰好和经济学上的基钦周期,也称存货周期,十分接近。基钦周期,是1923年由英国经济学家约瑟夫·基钦提出的一种为期3-4年,也就是40个月左右的短波周期。

基钦在分析了美国与英国30年的数据后,发现除了在大周期之外,对国民收入有重大影响的经济指标,如存货、物价、就业,每隔40个月左右时间,也会出现一次有规则的波动。

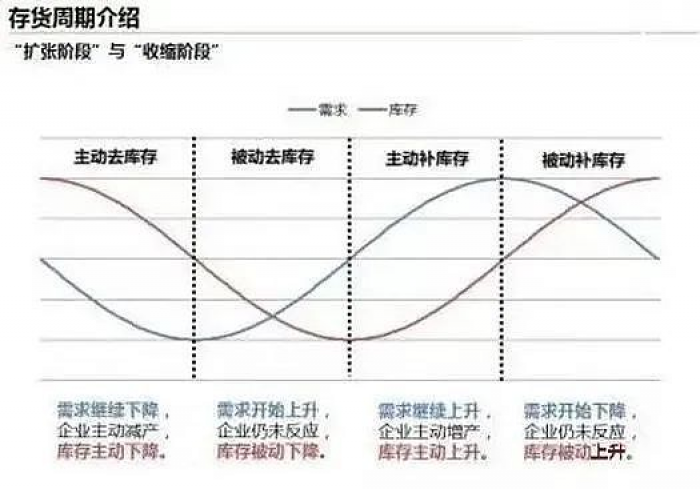

基钦从微观的角度去看企业生产和库存的变化。当厂商生产过多时就会形成存货、从而减少生产,经济向下波动。库存减少,厂商又会加大生产,经济向上波动。从这一现象出发,基钦把重点关注对象放在了库存上,认为存货的变化,能够体现出市场供需和预期的变化,进而导致经济波动。所以基钦周期也被称为“存货周期“或”短波理论”。

基钦周期理论的内在基础是,商品需求的冲击被动的、外在的,而供给库存的调整,则是主动的,内在的。因此需求和供给的不同变动,也让库存形成了四个周期性阶段。也就是我们常听到的,主动去库存、被动去库存、主动补库存,和被动补库存,他们分别对应了经济周期中的4个不同阶段,即:衰退、复苏、过热、滞涨。

中本聪在15年前构思比特币的设计时,是否考虑了基钦周期,我们不得而知。从他留给我们的只言片语中,从未发现有提到过这类的问题。事实上,他也从未解释过为什么要采用产量减半的设计。

但是桃李不言,下自成蹊。真正有力量的东西,不需要解释。毕竟中本聪信奉的,也不是用雄辩去说服人,而是用事实去教育人。毕竟,人很难被说服,却可以被涨服(但是请注意:说服你或者涨服你的东西都可能是骗局)。所以人们才会常常想起中本聪曾经的那句话:如果你不理解或者不相信我,那么我也没有时间说服你,抱歉。

声明:此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。本网站所提供的信息,只供参考之用。

- 相关阅读

-

2025年:加密市场最黑暗一年 也是机构时代的黎明

2025-12-22 -

加密行业最煎熬的阶段已然来临

2025-12-19 -

Bitwise:2026年十大加密预测

2025-12-18 -

回望2025:是什么推动BTC价格走完了“一年四季”?

2025-12-17 -

以太坊的争议:它属于加密货币吗?

2025-12-17

币种收益

币种收益

矿机收益

矿机收益

显卡收益

显卡收益

收益计算

收益计算

矿池信息

矿池信息

FIL排行榜

FIL排行榜

矿机产品

矿机产品 算力挖矿

算力挖矿